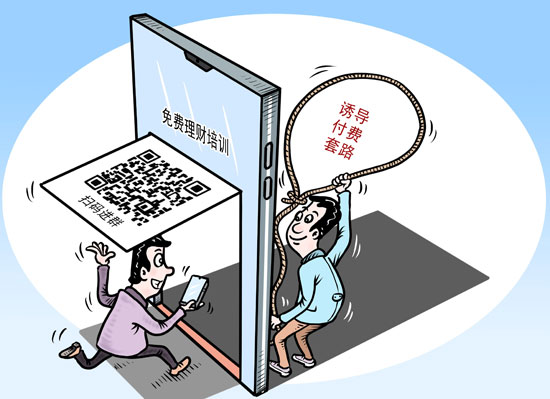

随着在线理财培训课程的逐渐兴起,一些机构向消费者售卖课程后,消费者发现课程内容远不及宣传中描述的有价值,提出退费后又遭遇维权难的问题也日益增多。

“网上的一些理财课有一定的意义和知识性,但是大体情况是鱼龙混杂。”在上海金融与法律研究院研究员刘远举看来,一些“理财课”有较为成熟严密的诱导流程,将学员陷入某种场域而“洗脑”,甚至带有较为明显的欺骗行为。如果理财课程还有推销基金理财开户,背后也有提成。另一方面,即使是在网上开展知识付费行为,是否能以“商学院”的名义对外广告,也要打一个问号。“消费者自身要多些理性,提升自我保护的意识。”

据《国民财商教育白皮书(2021年)》发布的数据,2016年,财商相关注册公司存量为2819家,截至2020年10月,财商相关注册公司达 6054 家。2016至2020年4年间,新增财商教育公司近3900家。

有业内人士指出,相比于欧美国家将财商教育纳入教育体系并对内容进行严格监管,我国财商教育行业存在起步晚但发展过快的问题,相关规章制度制定跟不上行业发展速度,存在制度空白甚至监管缺失的问题。同时,尽管目前教育行业和金融行业都有准入门槛和监管机构,但在线财商教育机构作为新生事物介于教育和金融领域的交叉地带游离于两者之间,尚难有清晰界定。

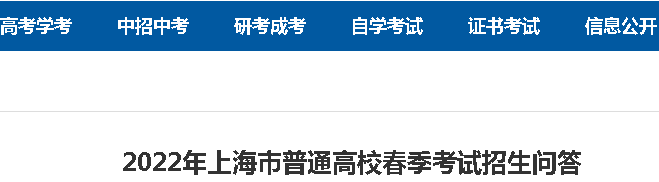

上述问题引起了从业者和相关部门的重视。今年3月,由长投学堂联合中国标准化研究院、中国金融电子化公司、中国标准化协会等单位制定的发布公告征求意见的《理财在线培训服务规范》正式开始面向社会征求意见,7月15日,该文件通过中国标准化协会专家审查后正式发布,8月1日起正式实施。据悉,这是国内理财在线培训服务行业的首个团体标准。

《理财在线培训服务规范》主要是对财商教育服务行业的基本要求、课程设计、营销活动、信息安全、知识产权保护、消费者权益保护等方面作出一系列规范。内容包括:在营销环节,财商教育机构不得过度营销、虚假宣传、夸大培训效果;在财务管理环节,不应超出服务能力收取预付资金,预付资金不得用作他途,建立第三方账户监管机制;在投诉处理环节,财商教育机构需建立客户投诉处理机制,包括投诉处理流程、解决方案、客户反馈程序、内部反馈程序等。

“作为在线理财教育企业,长投学堂非常希望政府部门制定更加明确的规则和标准,实施更强有力的监管,来推动在线理财培训市场行稳致远。”长投学堂创始人兼CEO杨乐在《理财在线培训服务规范》团体标准研讨会上表示,以在线理财教育为代表的“新经济”业态,已经不能照搬过去先产业化、再标准化和规模化的发展路线,不能走先粗放发展再回头治理的老路,而应该在发展之初确定发展规则,为公平有序竞争提供良好市场环境,否则就会产生严重的社会问题。

尽管理财在线培训服务行业团体标准的发布开了个好头,但能不能执行到位,谁来监管,成为新的课题。中国人民银行科技司标准规划处冯蕾此前接受媒体采访时强调,要明确团体标准使用的业务场景,一经推出则需要培训机构严格遵守相关内容。冯蕾特别指出,教育属性的培训机构应明确培训内容,应限定在理财知识的教授上,不应涉及理财金融产品的推荐。

北京德和衡律师事务所高级联席合伙人裴虹博也发现,近年来有关在线理财培训课纠纷案件数量呈现爆发式增长。他表示,一般而言,这类案件大多属于合同违约或合同欺诈纠纷,签约主体应当仔细审查合同内容特别是格式条款,避免受制于不平等条款。

裴虹博从法律层面提出监管建议,他表示理财培训属于教育、培训类商品服务的一种,依据反不正当竞争法、广告法有关规定,理财机构应当受到当地市场监督管理部门的监管,违法者可被处以罚款、吊销营业执照等。

裴虹博还认为理财培训可能涉及证券投资,消费者应当避免出借个人账户,依据《中国证券监督管理委员会关于清理整顿违法从事证券业务活动的意见》之规定,证券投资者应当遵守法律法规和中国证监会的有关规定,不得出借自己开设的证券账户,也不得借用他人证券账户买卖证券。

中国政法大学资本金融研究院教授、副院长武长海则表示,应尽快完善和加强对“财商教育”领域的监管,解决上述“三无”问题。武长海建议,对于“财商教育”机构,市场监管部门、金融监管部门和网信监管部门等应当联合执法,并且应当让在线平台履行相应的自我平台监管职责,运用大数据、人工智能等新型监管科技手段,实施全面监管、实时监管,线上线下相结合全方位监管。