在惠誉下调评级后,美国正酝酿新的财政摊牌,这可能会令美联储9月的决策变得更加困难,同时可能将危及美国“软着陆”前景,而这类资产或将受益……

华盛顿正在酝酿一场新的财政摊牌,这可能会使美联储的政策制定复杂化,并强化惠誉评级的警告,即美国自身造成的伤害正在损害其在全球经济中的地位。

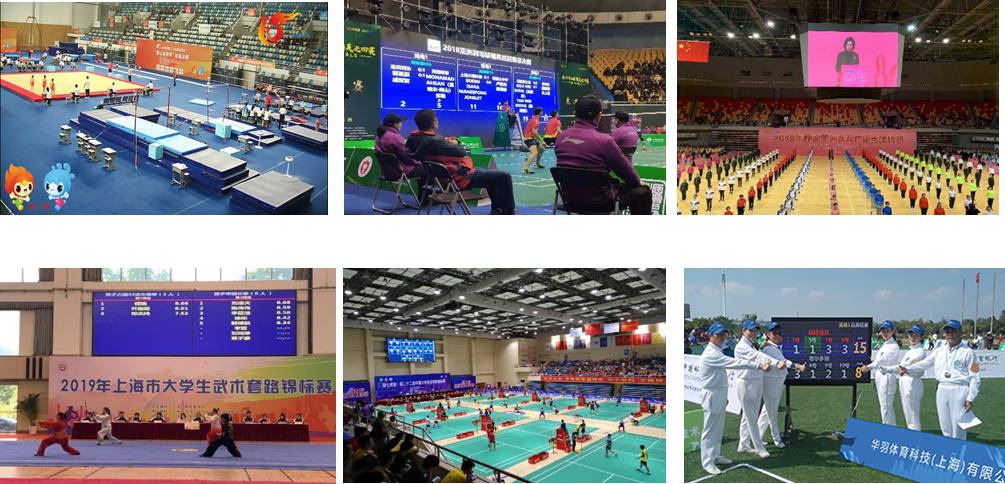

(资料图片)

(资料图片)

美国国会8月休会,但没有解决在支出和热点社会问题上愈演愈烈的冲突,这加大了9月30日后联邦资金耗尽导致政府关门的风险。这是美国预算“边缘政策”的最新案例,类似的事件不断上演促使惠誉上周取消了美国国债的AAA评级,这一具有里程碑意义的决定令华尔街和华盛顿都感到绝望。

注:所谓的“边缘政策”是指在冷战时期用来形容一个近乎要发动战争的情况,也就是到达战争边缘,从而说服对方屈服的一种战略术语。

这家信用评级公司的决定令共和党人更加大胆,他们呼吁拜登和国会民主党人对他们提出的新一轮削减开支的要求做出让步。

Bloomberg Economics首席美国经济学家Anna Wong警告称,尽管政府关门的直接经济影响可能有限,但它来得“特别不合时宜”。

美联储将在9月份做出一项关键的利率决定,政府长期关门的可能性加大可能会影响到美联储的立场。在2018-2019年政府停摆期间,许多关键经济指标被推迟公布。

与此同时,约4500万有学生贷款的美国人将不得不在10月份恢复偿还贷款,这可能会抑制消费者支出,同时美国汽车工人联合会(UAW)可能举行罢工。

道明证券资深美国利率策略师Gennadiy Goldberg表示,“政府长时间关门可能会让美联储的决定更加困难。这就是我认为市场可能感到紧张的原因”。“这可能导致美联储跳过秋季的决策”。

穆迪分析公司经济学家马克·赞迪(Mark Zandi)说,美国面临的经济风险不应被夸大,尤其是考虑到其炙手可热的劳动力市场。但在经济脆弱时期,任何政府停摆都可能抑制产出。

高盛在6月26日的一份研究报告中称,政府关门每持续一周就可能会让GDP减少0.2个百分点。

与华盛顿的上一次财政危机,即今年早些时候的债务上限之争不同,政府关门不会带来美债违约的风险。不过,这对美国国债投资者来说又增加了一个变数。今年以来,从不确定的通胀轨迹、地区性银行危机到美国国债发行量增加,投资者受到了各种因素的影响。

不过,对于那些从历史中寻找路线图的人来说,好消息是,此前在2018年和1995年前后的政府停摆曾引发债券市场上涨,因为预算之争刺激了对避险资产的需求。

摩根士丹利固定收益研究部门全球主管Michael Zezas在谈到政府可能关门时说,“在经济数据显示通胀放缓且美联储加息接近尾声的环境下,这可能是一个有利于投资长期国债的因素”。

1995年,美国政府有两次单独的停摆,一直延续到1996年的头几天。美国时任总统克林顿与国会共和党人之间的政治斗争是在美联储为刺激经济而降息期间上演的。当时,由于政府关门导致支出减少,市场对经济衰退的担忧加剧。

长期政府债券收益率下降意味着投资者持有的债券价值上升。10年期美国国债收益率从1995年8月份的6.61%跌至1996年1月的5.52%。

2018年,在美国前总统特朗普和国会在边境墙资金问题上陷入僵局后,政府停摆持续了35天。对经济衰退的担忧再次引发了债券市场的动荡。虽然政府关门始于2018年12月,但由于特朗普的政府关门威胁,美债收益率从当年11月开始下降。

不过,BTIG董事总经理兼政策研究主管Isaac Boltansky表示,投资者正逐渐习惯于政府停摆等财政斗争,并越来越多地将其视为“表演”。他说,这可能会缩小债券价格上涨的幅度。